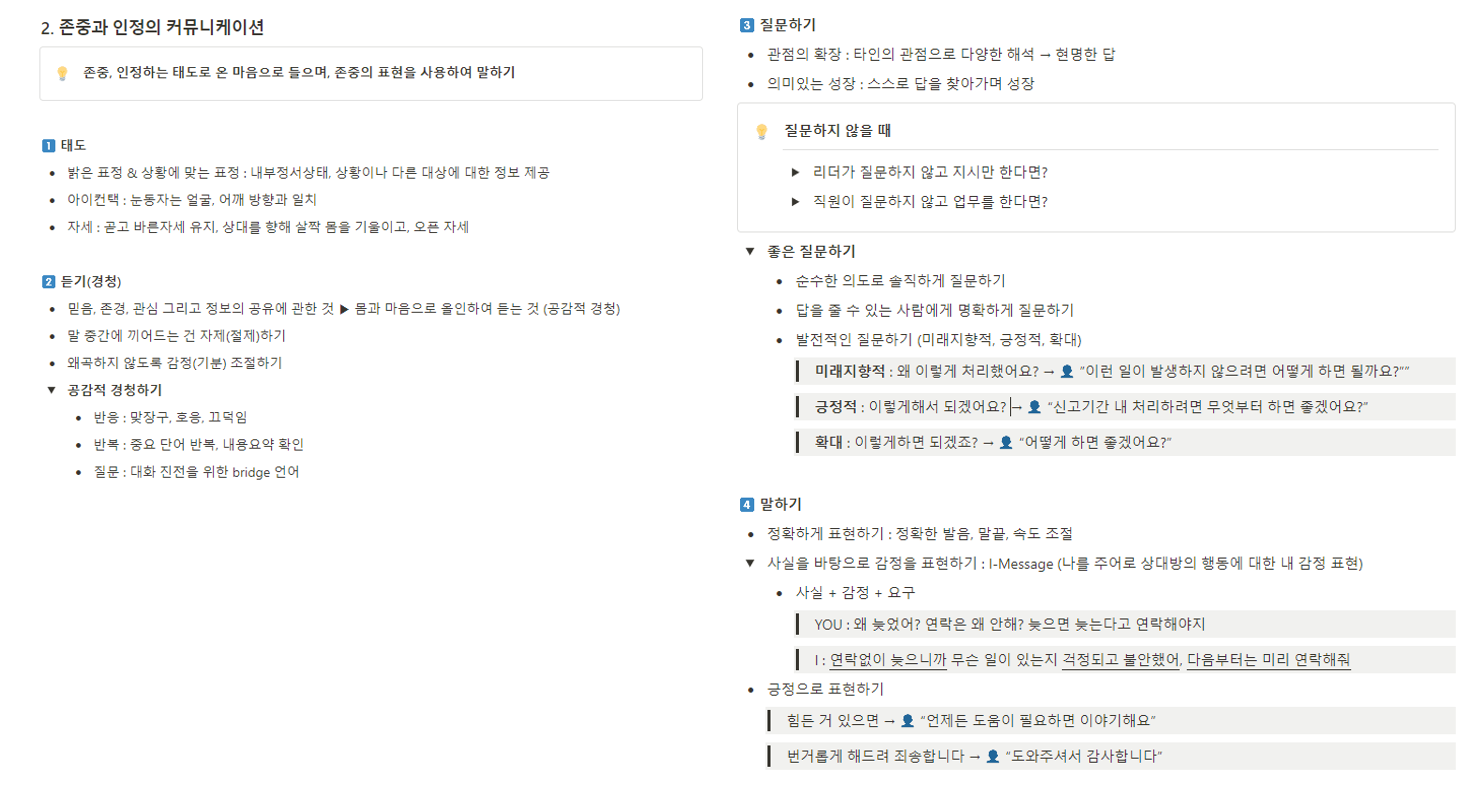

커뮤니티

서로가 공감하며 함께 배우고 모두가 성장하는 즐거움을 나눠보세요. 😃

서로가 공감하며

함께 배우고 모두가 성장하는

즐거움을 나눠보세요. 😃